Nebenkostenübersicht

Nebenkostenübersicht

gemäß § 30 b Konsumentenschutzgesetz

Kauf-, Miet- und Hypothekendarlehensverträge

Kaufverträge

Grunderwerbssteuer vom Wert der

Gegenleistung..........................................3,5 % (Ermäßigung

oder Befreiung in Sonderfällen möglich)

Grundbucheintragungsgebühr

(Eigentumsrecht).............................................1,1 %

Kosten der Vertragseinrichtung und grundgebührlichen Durchführung nach

Tarif des jeweiligen Urkundenerrichters sowie Barauslagen für

Beglaubigungen und Stempelgebühren.

Verfahrenskosten und Verwaltungsabgaben für Grundverkehrsverfahren

(länderweise unterschiedlich)

Förderungsdarlehen bei Wohnungseigentumsobjekten un Eigenheimen -

Übernahme durch den Erwerber: Neben der laufenden Tilgungsrate

außerordentliche Tilgung bis zu 50% des aushaftenden Kapitals bzw.

Verkürzung der Laufzeit möglich. Der Erwerber hat keinen Rechtsanspruch

auf Übernahme des Förderungsdarlehens.

Allfällige Anliegerleistungen laut Vorschreibung der Gemeinde

(Aufschließungskosten und Kosten der Baureifmachung des Grundstückes)

sowie Anschlußgebühren und -kosten (Wasser, Kanal, Strom, Gas, Telefon

etc.

Vermittlungsprovision (Höchstprovision) bei Kauf, Verkauf oder Tausch von

Liegenschaften oder Liegenschaftsanteilen, an denen Wohnungseigentum

besteht oder vereinbarungsgemäß begründet wird

Unternehmen aller Art Abgeltung für Superädifikate auf einem Grundstück:

bei einem Wert

bis € 36.336,42 je 4 %,

von € 36.336,42 bis € 48.448,51 je € 1.453,46

ab € 48.448,51 je 3 %

jeweils zuzüglich 20 % USt

( generell kann man einen Richtwert von insgesamt ca. 10 % des Kaufpreises

annehmen )

Mietverträge

Vergebührung des Mietvertrages, ausgenommen Wohnimmobilien (§ 33 TP 5

GebG) 1% des auf die Vertragsdauer entfallenden Bruttomietzinses (inkl.

USt), bei unbestimmter Vertragsdauer 1% des dreifachen Jahresbruttozinses.

Für den zweiten und jeden weiteren Bogen der Urkunde feste Gebühr von

derzeit je € 13,-

Vertragserrichtungskosten nach dem Tarif des jeweiligen Urkundenerrichters

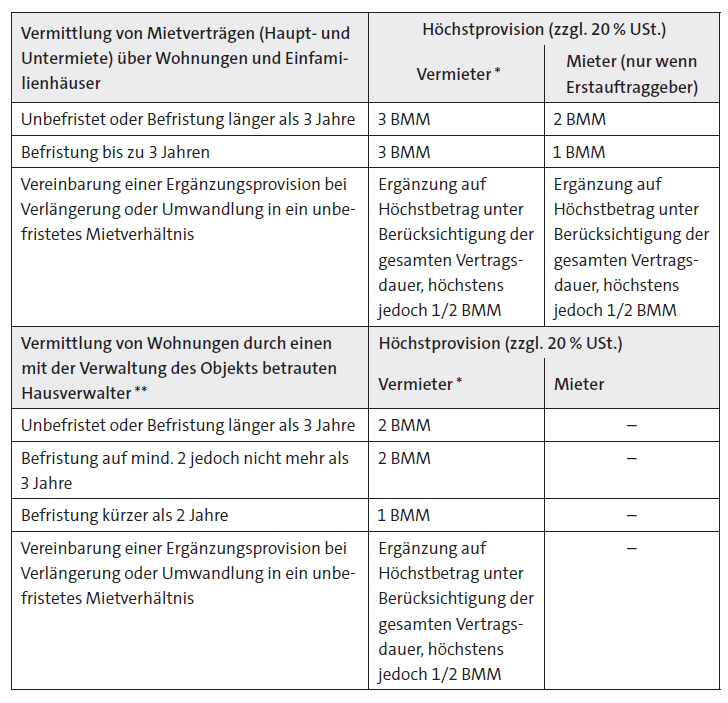

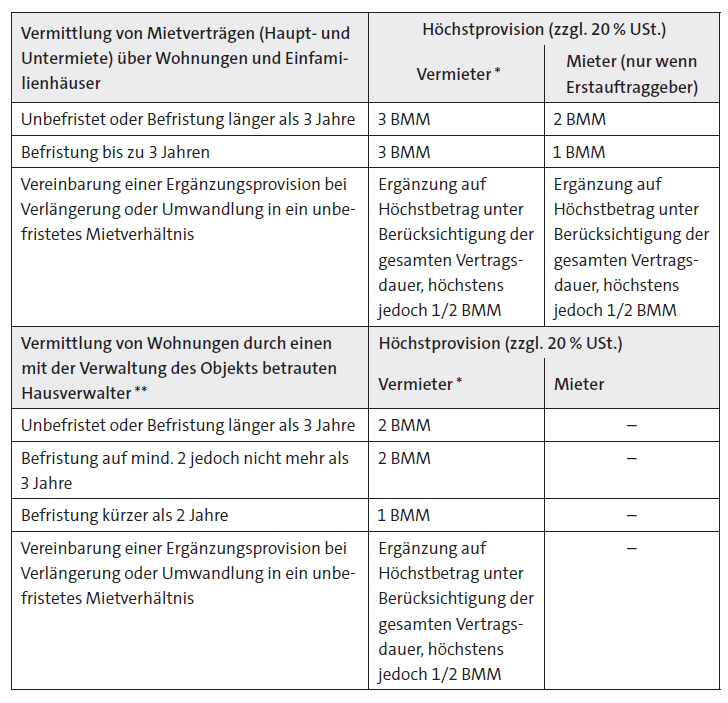

Vermittlungsprovision bei Vermittlung durch Immobilienmakler, der nicht

gleichzeitig Verwalter des Gebäudes ist, den dem sich der Mietgegenstand

befindet.

Höchstprovision zuzüglich 20 %USt bei Vermittlung von Haupt- oder

Untermiete an Wohnungen, Einfamilienhäusern und Geschäftsräumen aller Art.

I. Erstauftraggeberprinzip bei Wohnungsmietverträgen

Mit der Einführung des sogenannten »Bestellerprinzips« bei der Vermittlung

von Mietwohnungen

geht der Gesetzgeber ab 01. 07. 2023 davon aus, dass der Immobilienmakler

in der Regel nur mit dem Erstauftraggeber eine Provision vereinbaren kann.

Wenn der

Immobilienmakler

zunächst vom Vermieter oder von einem von diesem dazu Berechtigten

beauftragt wird, kann er nur mit diesem eine Provision vereinbaren.

Gleichzeitig wird

der Makler im Regelfall auf seine Doppelmaklertätigkeit gem. § 5 MaklerG

verzichten, vielmehr

ausdrücklich gem. § 17 MaklerG erklären, dass er einseitig nur für den

Vermieter tätig

wird, nicht für den Mieter.

II. Provisionspflichtiger Suchauftrag bei Wohnungsmietverträgen

Eine Provisionsvereinbarung mit dem Wohnungssuchenden kann demnach nur

vereinbart

werden, wenn der Wohnungssuchende den Makler als erster mit der

Vermittlung beauftragt.

Diese Honorarvereinbarung für einen Suchauftrag ist jedoch nicht wirksam,

wenn

• der Vermieter oder der Verwalter am Unternehmen des Immobilienmaklers

oder an

einem mit diesem verbundenen Unternehmen (§ 189 a Z 8 UGB) unmittelbar

oder mittelbar

beteiligt ist oder selbst, durch Organwalter oder durch andere maßgebliche

Personen

Einfluss auf dieses Unternehmen ausüben;

• der Immobilienmakler am Unternehmen des Vermieters oder Verwalters oder

an einem

mit diesem verbundenen Unternehmen (§ 189 a Z 8 UGB) unmittelbar oder

mittelbar

beteiligt ist oder selbst, durch Organwalter oder durch andere maßgebliche

Personen

Einfluss auf dieses Unternehmen ausüben kann;

Eine Provision für besondere Abgeltungen in der Höhe bis zu 5 % kann

zusätzlich mit dem Vormieter vereinbart werden.

Gemäß § 24 MaklerVO ist für die Berechnung der Provisionsgrundlage die

Umsatzsteuer nicht den Bruttomietzins einzurechnen. Die Heizkosten sind

ebensowenig miteinzurechnen, wenn es sich um die Vermietung von

Mietverhältnissen an einer Wohnung handelt, bei der nach den

mietrechtlichen Vorschriften die Höhe des Mietzinses nicht frei vereinbart

werden darf.

Hypothekendarlehen

- Allgemeine Randordnung für die

Verpfändung......................................................................................0,5

%

- Kosten der Errichtung der Schuldurkunde nach dem

Tarif des jeweiligen Urkundenerrichters

- Barauslagen für Beglaubigung und Stempelgebühren

laut Tarif

- Kosten der allfälligen Schätzung laut

Sachverständigentarif

- Vermittlungsprovision: darf den Betrag von 2 % der

Darlehenssumme nicht übersteigen, sofern die Vermittlung gemäß § 15 Abs

1 IMVO steht. Besteht kein solcher Zusammenhang, so darf die Provision

oder sonstige Vergütung 5 % der Darlehenssumme nicht übersteigen.

- Steuerliche Auswirkungen bei Veräußerung

1. Veräußerungs- und Spekulationsgewinn (Immobilienertragsteuer)

Gewinne aus der Veräußerung privater Liegenschaften werden ab 01.04.2012

unbefristet besteuert. Bei Immobilien, die nach dem 31.03.2012 veräußert

werden, ist hinsichtlich der Besteuerung zwischen „steuerverfangenen

Immobilien“, die ab dem 01.04.2002 (bzw. 01.04.1997) entgeltlich

angeschafft wurden, und „Altfällen“ zu unterscheiden.

„Steuerverfangene Immobilien“: 30% Steuer auf Veräußerungsgewinn

Im Regelfall unterliegen Immobilien, die ab dem 01.04.2002 angeschafft

wurden (bzw. ab dem 01.04.1997, falls eine Teilabsetzung für

Herstellungsaufwendungen in Anspruch genommen wurde) einer einheitlichen

Immobilienertragsteuer in Höhe von 30 % des Veräußerungsgewinns, der

Differenz zwischen Anschaffungskosten und Verkaufspreis. Steuermindernd

wirken sich Instandsetzungs- und nachträgliche Herstellungsmaßnahmen

aus, soweit diese nicht mehr steuerlich geltend gemacht werden können.

Geltend gemachte Absetzbeträge von Anschaffungs- und Herstellungskosten

einschließlich jener AfA, welche bei der Berechnung der besonderen

Einkünfte (Details siehe unten) abgezogen worden ist, sowie offene

Teilabsetzbeträge für Instandsetzungsaufwendungen müssen hinzugerechnet

werden. Für Veräußerungen bis 31.12.2015 ist ein Steuersatz von 25%

anzuwenden. Eine Inflationsabgeltung in Höhe von 2 % pro Jahr kann ab

1.1.2016 nicht mehr geltend gemacht werden.

HINWEIS: Vor allem bei vermieteten Immobilien kann die Ermittlung des

Veräußerungsgewinns im Regelfall nur im Zusammenwirken mit dem

Steuerberater und Immobilienverwalter des Verkäufers ermittelt werden.

Die Meldung und Abfuhr der Immobilienertragsteuer hat durch den

Parteienvertreter (Vertragserrichter) spätestens am 15. Tag des auf den

Kalendermonat des Zuflusses zweitfolgenden Kalendermonats zu erfolgen.

„Altfälle“: 4,2 % (bzw. 18 %) Steuer auf gesamten Kaufpreis

Bei einem letzten entgeltlichen Erwerb vor dem 01.04.2002 (bzw. im Falle

von geltend gemachten Teilabsetzungen gem. § 28 Abs. 3 EStG 01.04.1997)

wird pauschal der Veräußerungserlös (tatsächlicher erzielter Kaufpreis)

besteuert. Unter der gesetzlich vorgegebenen Annahme eines

Veräußerungsgewinnes von 14% ergibt dies einen Steuersatz von

• 4,2 % vom Veräußerungserlös bzw.

• 18 % vom Veräußerungserlös, wenn seit dem 01.01.1988 eine Umwidmung

stattgefunden hat.

Über Antrag ist es in jedem Fall möglich, den Spekulationsgewinn zu

errechnen und diesen mit 30 % zu versteuern oder aber auch mit dem

Einkommensteuertarif zu veranlagen. Gem. § 20 Abs 2 EStG sind dann auch

Verkaufsnebenkosten abzugsfähig.

2. Befreiung von der Immobilienertragsteuer

A) Hauptwohnsitzbefreiung

Wenn eine Immobilie ab der Anschaffung mindestens zwei Jahre durchgehend

bis zur Veräußerung als Hauptwohnsitz gedient hat oder 5 Jahre

durchgehender Hauptwohnsitz in den letzten 10 Jahren vor Veräußerung

gegeben ist, fällt keine Immobilienertragsteuer an.

B) Selbst erstellte Gebäude

Eine solche Steuerbefreiung ist auch für selbst erstellte Gebäude

(Veräußerer hat die Bauherreneigenschaft) gegeben: Diese Gebäude dürfen

aber in den letzten 10 Jahren vor Veräußerung nicht zur Erzielung von

Einkünften aus Vermietung und Verpachtung verwendet worden sein.

C) Weitere Ausnahmen

Weitere Ausnahmen sind für Tauschvorgänge im Rahmen eines

Zusammenlegungs- oder Flurbereinigungsverfahrens vorgesehen sowie für

Anrechnung von Grunderwerbsteuern und Stiftungseingangssteuern sowie

Erbschafts- & Schenkungssteuern der letzten 3 Jahre vor Veräußerung

auf die Spekulationssteuer.

3.Teilabsetzbeträge und Spekulationsgewinn-Ermittlung

Bei Ermittlung des Spekulationsgewinnes von „steuerverfangenen“

Grundstücken müssen die begünstigt abgesetzten Teilbeträge für

Herstellungsaufwendungen – neben den abgesetzten Instandsetzungszehnteln

bzw. (ab 2016) Instandsetzungsfünfzehnteln – dem Spekulationsgewinn

hinzugerechnet werden. Sie sind demnach gem § 30 Abs 3 EStG bereits im

Spekulationsgewinn enthalten und daher mit dem besonderen Steuersatz von

30% besteuert.

Bei nicht mehr steuerverfangenen Grundstücken erfolgt anlässlich der

Veräußerung von vermieteten Grundstücken bei Ermittlung des

Veräußerungsgewinnes nach der Pauschalmethode (mit 4,2 % des

Veräußerungserlöses) eine Nachversteuerung in Form der Hinzurechnung in

Höhe der Hälfte der in den letzten 15 Jahren vor der Veräußerung

abgesetzten Herstellungsfünfzehntel (im Sonderfall auch Zehntel) mit dem

Sondersteuersatz von 30 %.

4. Verlust der Zehntel- bzw. Fünfzehntelabsetzung

Wenn der Verkäufer für Instandsetzungs- und Herstellungsaufwendungen

einen Antrag auf Absetzung in Teilbeträgen gemäß § 28 Abs. 2, 3 und 4

EStG 1988 (Zehntel- bzw. Fünfzehntelabsetzung) gestellt hat, geht das

Recht der Absetzung der im Zeitpunkt des Verkaufes noch nicht geltend

gemachten Zehntel- bzw. Fünfzehntelbeträge für den Verkäufer und den

Käufer verloren.

5. Vorsteuerberichtigung und Umsatzsteuer

Vorsteuerbeträge, resultierend aus Anschaffungs- und

Herstellungsaufwendungen, sowie aus Großreparaturen, sind bei

Übertragung unter Lebenden innerhalb der nachfolgenden 19 Jahre anteilig

zu berichtigen. Für bereits vor dem 01.04.2012 genutzte bzw. verwendete

Anlagegüter gibt es aber eine Übergangsvorschrift, die einen

neunjährigen Berichtigungszeitraum vorsieht. Bei unternehmerischer

Nutzung des Rechtsnachfolgers (z.B. Zinshaus) kann die

Vorsteuerberichtigung vermieden werden, indem 20 % Umsatzsteuer zum

Kaufpreis zusätzlich in Rechnung gestellt wird.

Zu beachten sind jedoch die Auswirkungen des 1. StabilitätsG 2012 bei

nicht fast ausschließlich zum Vorsteuerabzug berechtigenden Umsätzen

eines Mieters. Es ist in jedem Fall zu empfehlen, die

umsatzsteuerrechtliche Situation im Detail vor der

Kaufvertragserstellung mit einem Steuerexperten zu erörtern.

6. Verkauf von Waldgrundstücken

Die stillen Reserven aus dem stehenden Holz werden aufgedeckt und sind

zu versteuern.